【2026年版】駐在員・留学生向けイギリスのクレジットカードの基本と選び方〜メリットとデメリットを知ってお得にUKライフを楽しもう〜

どうも、ロンドン駐在員のぷーたです。

今回の記事は、次のような方のお悩みを解決するために書いています。

- イギリス駐在が決まったけど、お得に生活する方法を知りたい

- 今度イギリスに留学することが決まったんだけど、クレジットカードは作った方がいいの?

- イギリスでクレジットカードを作りたいけどどれが還元率がいい?

- イギリスでクレジットカードを作るメリットとデメリットは?

<広告>

筆者のぷーたはイギリス駐在員を始めとする海外で生活する方にWiseのアカウントを作成することをおすすめしています。

Wiseのアカウント登録は、下にあるボタンから簡単にできます。日本にいる時からWiseアカウントは作成できますので、いざという時の安心のために、海外へ行く前に作っておくことをおすすめしますが、すでに海外に到着していても、住所が定まっていればイギリスをはじめ多くの国でアカウント登録が可能です。

こちらのボタンからWiseに登録すると、通常発行手数料が1,200円かかるWiseデビットカード、または最大75,000円までの送金に使えるクーポンのどちらかが無料でもらえます。

↓Wiseのアカウント登録(無料)はこちらから↓

Wiseの詳細情報、利用するメリット・デメリット、海外駐在員の利用するシーンなどはこちらの記事でくわしく解説していますので、よろしければご覧ください。

イギリス駐在が始まったらクレジットカードを作ろう

イギリスでの駐在生活が始まると、まずは銀行口座を開設するはずです。銀行口座ができたらデビットカードが使えますので、 お店や公共交通機関など、大抵の支払いはデビットカードでおこなうことができるようになります。

もちろん、デビットカードのみでもイギリスでは快適に生活することができますし、多くの人がそうしているようです。ですが、ぷーたとしては、クレジットカードを作ることを強くオススメします!

ここではクレジットカードをつくるメリットとデメリットを説明します。

クレジットカードを作るメリット

クレジットカードを作るメリットは、日本のクレジットカードでも同様ですが、以下のようなものがあります。

- クレジットカード入会特典のポイントがゲットできる

- 利用額に応じてマイレージやポイントをもらうことができる

- ショッピングプロテクトや海外旅行傷害保険などの保険が付帯する

- カードを悪用されたときの賠償責任も過失がなければカバーされる

クレジットカード入会特典のポイントがゲットできる

キャンペーンの開催状況にもよりますが、クレジットカード入会するだけでギフトカードがもらえたり、ポイントがもらえる場合があります。

日本でも、ポイ活として定期的にクレジットカードを作る人がいますが、それと同じように、イギリスでもクレジットカードに入会することでもらえるポイントで得することができます。

もちろん、クレジットカードを何枚も同時期に作ることはご法度ですが、作るだけでもポイントがもらえるというのはいいですよね。

利用額に応じてマイレージやポイントをもらうことができる

イギリスでは、日本に比べてキャッシュレス化が進んでおり、海外駐在中には多くの現金以外の決済をすることになると思いますが、これをデビットカードでする場合とクレジットカードでする場合で大きな差が出ます。

デビットカードでも決済は即時にできるため、便利ですが、ポイントは一切たまりません。一方、クレジットカードであれば決済額の1%程度のポイントがたまります。

もし、あなたが5年間海外駐在をして、1ヶ月2000ポンドほどの決済をクレジットカードでする場合、

2000ポンド ✕ 1% ✕ 12ヶ月 ✕ 5年 = 1200ポンド

ということで、クレジットカードを使うだけで、1200ポンド相当のポイントなりマイレージを稼ぐことができます。

ショッピングプロテクトや海外旅行傷害保険などの保険が付帯する

日本でクレジットカードに入会する際に、この点を重視する方も多いと思います。ですが、イギリスでは日本にいるときよりも、特にショッピングプロテクトを意識しておく必要があります。

その理由は、イギリスの治安の悪さです。治安の面では先進国の中で最もいい日本で暮らしていると忘れてしまいがちですが、イギリスで生活する場合、モノを盗まれたりするリスクを考えておく必要があります。

ショッピングプロテクトは、クレジットカードで購入した品が盗まれた際に、一定期間内であれば補償されるというものです。デビットカードの場合はそうした補償がありませんので、大きいですね。

また、海外旅行傷害保険についても考えておきたいです。イギリス国外への旅行の際に病気やケガがあった際に保障されるというのもありがたいですが、海外駐在員はおそらくプライベート保険に加入しているでしょうし、それよりも旅行時の飛行機が遅延した際の補償を受けられるといった方がメリットがあるかもしれません。

カードを悪用された場合の賠償責任が免除される

ここまでご紹介したクレジットカードを作るメリットも十分大きいのですが、最大のメリットとして私が考えるのは、クレジットカード悪用時の賠償責任の免除です。

海外でクレジットカードを使用するとわかるのですが、スキミングなどされて、悪用されるケースが多いです。私は、今までで3度のクレジットカード悪用の被害にあっています。

2度はクレジットカード会社から連絡があり、その場で止めてもらったのですが、1度あったのが、ある日突然身に覚えのない請求があり、それから毎日毎日いろいろな利用明細に入ってきていました。クレジットカード会社に連絡してカードを無効化して、請求も止めてもらったのですが、連日多額の請求が積み重なっていくのは恐怖でした。

結果的に120万円くらいの請求になったのですが、もちろんクレジットカード悪用による補償により私の負担額はゼロでした。

デビットカードの場合、決済の時点で銀行口座から引き落とされますので、悪用されて後日補償が受けられるとしても、一度は銀行口座からお金が引き落とされてしまうため、悪用された際の精神的な影響は大きいでしょう。

悪用される危険性を回避するだけでも、クレジットカードを作る意味はあると私は考えます。

クレジットカードを作るデメリット

クレジットカードを作るデメリットには、以下のものが考えられます。

- お金の管理ができないと使いすぎになる恐れがある

- オンラインショッピングなどで個人情報が漏洩する恐れがある

- 解約が面倒

お金の管理ができないと使いすぎになる恐れがある

クレジットカードは便利ですが、即座に銀行口座から引き落とされ、銀行の残高以上の金額は利用できないデビットカードに対し、クレジットカードは後払いになるため、お金の管理がしっかりとできない場合、意図せず使いすぎてしまい、借金を背負ってしまう恐れがあります。

特にイギリスの場合、クレジットカードは1回払いという支払い方式に限定されておらず、購入した残高を翌月以降に持ち越すことが可能です。

この持ち越した残高に対しては、後述しますが高い金利がかかるため、金利負担が発生する前に支払うべきなのですが、銀行口座に残高がない場合借金生活が始まってしまいます。

クレジットカードの残高に対して借金という認識があまりないのか、即払うことをそれほど意識していないイギリス人も多いようなのですが、無駄な金利は一切支払うべきではなく、銀行口座を超えるクレジットカードの使用は避けるべきです。

もし、クレジットカードの使用管理がきちんとできない場合、クレジットカードを持つのは大きなデメリットになるかもしれません。

オンラインショッピングでカード情報が漏洩する恐れがある

たまにニュースなどでやっていますが、オンラインショッピングでクレジットカード情報を入力する際に、カード情報が抜き取られ、または漏洩することで、不正使用される恐れがあるかもしれません。

ただ、こちらはデビットカードについても言えることなので、クレジットカード限定のデメリットではありませんが、リスクとしては考えられますので、こちらで挙げておきます。

解約が面倒

これが最大のデメリットかもしれません。日本でもそうですが、クレジットカードの解約には本人確認が必要なためなのか、解約するのを面倒だと思わせるためなのか、本人が直接電話しなければならないことが多いです。

こちらはAMEXのホームページの解約方法の説明ですが、1行でカスタマーサービスに電話してください、と書いてあるだけです。電話番号を調べるところから始めなければなりません。

日本にいても面倒なのに、それがイギリスの場合、英語で電話をかけなければいけないので面倒ですね。この解約の面倒さと、上で記載したメリットと比較して、どちらが優れているかでクレジットカードを持つかどうか決めてもいいかもしれません。

イギリスのクレジットカード用語の解説

イギリスでクレジットカードを作る場合、日本との違いをよく理解する必要があります。ここではイギリスでクレジットカードを作るときに戸惑う用語について解説します。

クレジットヒストリーとクレジットスコア

日本でもクレジットカードの審査に落ちた、といった話が聞かれることがありますが、イギリスにおいても同様にクレジットカードの審査があります。

このクレジットカードの審査に使われるのがクレジットヒストリーとクレジットスコアです。それぞれ簡単に言えば以下のようになります。

- クレジットヒストリー:クレジットカードを使うことで記録される使用実績および支払履歴

- クレジットスコア:クレジットカードの審査に使われるスコア。年収を上げたりやクレジットヒストリーを積み重ねることで上がっていく。

当然ですが、日本人がイギリスでクレジットカードを作ろうとした場合、何の実績もありませんので最低ランクからスタートです。そのため、そもそも審査基準の甘い、最低基準のカードから作って、クレジットヒストリーを積んでいく必要があります。

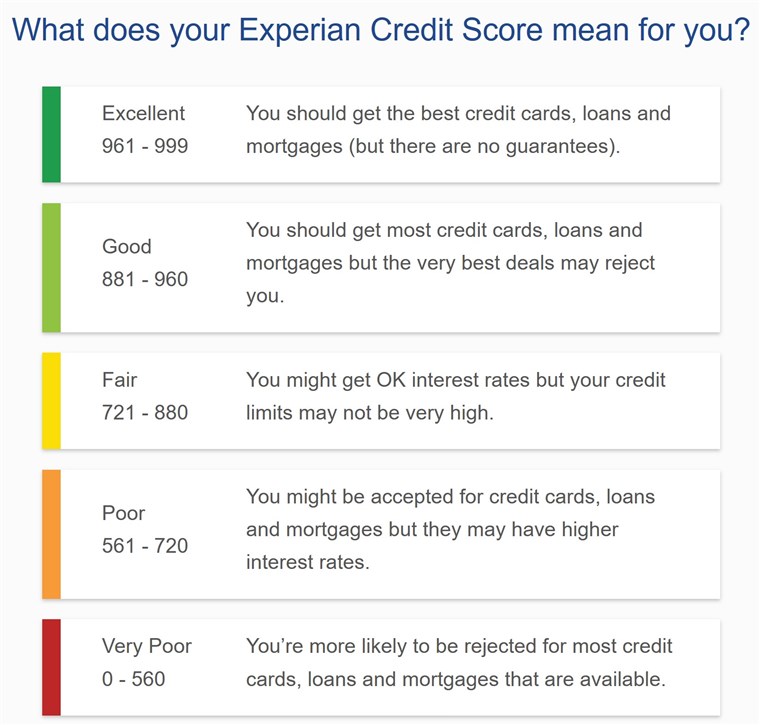

こちらはクレジットスコアの判定をしてくれるExperianにおけるクレジットスコアの解説です。999に近いほどクレジットスコアが高いことになります。

Excellentであれば、「ベストなクレジットカード、ローン、不動産を得ることができるよ!(ただし保証はしない)」と頼もしい判定になりますが、Very Poorだと「ほとんどのクレジットカード、ローン、不動産で拒絶されるだろうね~」というなんともガッカリなコメントです。

おそらく普通の日本人の海外駐在員がお世話になることはあまりないかもしれませんが、クレジットスコアにより金利も変わるようですので、高いにこしたことはないでしょう。

もし、高いレベルのクレジットカードを作りたい、ということであれば、海外駐在当初は低いステータスのクレジットカードを作ってクレジットヒストリーを積み重ねて、クレジットスコアを上げていくことが必要になります。

オススメクレジットカードは、別記事で説明していますが、British Airways AMEXやAmazon Platinum Mastercardは必要クレジットスコアがかなり低いと思われ、日本人海外駐在員が最初に申し込むにはオススメになります。

私がロンドン駐在を開始して数年経過後のクレジットスコアについてこちらの記事でご紹介しています。最初は最低ランクのスコアでも、数年間クレジットヒストリーを積み重ねることでかなり高いスコアを得ることが可能です。

APRとRepresentative APR

クレジットカードを比較する場合、APRとRepresentative APRいう言葉が、必ずといっていいほど出てきます。

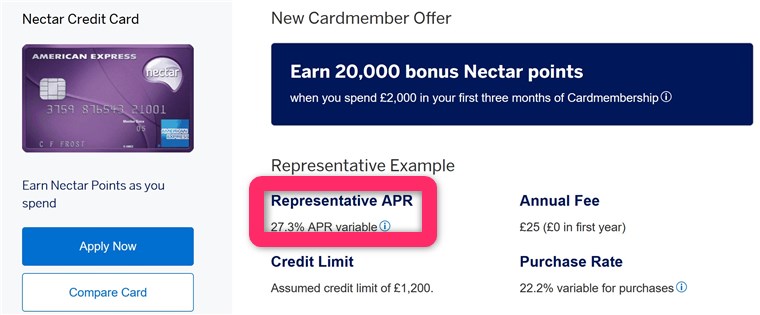

こちらはNectar AMEXクレジットカードの紹介ですが、赤の枠内にAPRとRepresentative APRの表示がありますね。

それぞれ簡単に説明すると、以下のとおりになります。

- APR(Annual Percentage Rate):クレジットカード残高にかかる年間金利。もちろん高ければ高いほど負担する金利が高くなる。クレジットスコアが低ければ、APRよりも高い金利が適用されることもある

- Representative APR:クレジット会員の51%以上が適用されるAPR。Representative APR 75%と書いてあれば、APRが適用される会員が全体の75%いるという意味

APRは金利なのに対し、Representative APRは会員の割合ということに注意が必要です。

たとえば以下のBritish Airways AMEXカードの場合、一般カードのRepresentative APRは22.2%、Pratina PlusやBusinessといったステータスの高いカードはそれぞれ74.7%、80.3%となっています。

これは割合なので、ステータスの高い会員が多いカードのほうが、APRの金利が適用される会員の割合が多い、つまり信用の高い会員が多いということが言えそうです。

クレジットカードに金利なんてかかるの?と思ったあなた、ご安心ください。日本における一括払い同様、クレジットカードの締め日後の請求期限までに支払いをおこなえば、一切金利はかかりません。

この最大請求期限は56日というのが一般的のようですが(25日締め翌月31日払いの場合)、締め日から14日という短い請求期限もあるようなのでよく確認する必要があります。

クレジットカードによっては毎月振り込みで支払うということも可能ですが、支払いが遅れた場合遅延利息だけでなく手数料(10ポンド等)が取られてしまいますので、遅れないようにすることが大事です。

一番いいのは、Standing Orderの形で、毎月の請求について一定日に自動引落にすることですね。

APRは20数%になることが多そうです。日本のリボ払いに似ていて、今月は1000ポンドしか返せないから、残りは翌月、みたいに翌月に繰り延べるとその分金利がかかります。

日本の場合は利息制限法の規定があるため、10万円未満の少額の場合で、最大の20%の金利がかかりますが、イギリスの場合は金額に関係なく、APRが適用されます。そのため、金利負担は大きく、注意が必要ですね。

バランストランスファー

これはあまり日本にいるとあまり馴染みがありませんが、イギリスのクレジットカードでは、カードの利用残高を他のクレジットカードに移すことができます。

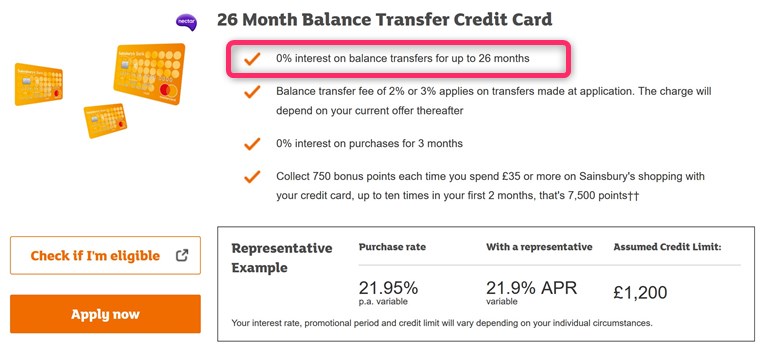

こちらのSainsbury’s Bank 26 Month Balance Transfer Credit Cardでは、26ヶ月間バランストランスファー額に対して利率が0%になる、といっています。

イギリスでは、クレジット残高を残したままにする、つまり一括払いしないことは結構おこなわれているようで(日本でもリボ払いでたくさん金利払っている方も一定数いるようですが・・・)、クレジット残高の金利負担が高くなって、別のクレジットカードにバランストランスファーして、金利負担を減らそうという考えも多いようです。

クレジットカード会社もお客さんを得るために色々と作戦を考えているようですね。

まとめ

今回はイギリスでクレジットカードを作るメリット・デメリットとイギリスのクレジットカード用語を解説しました。

今回の記事をまとめます。

- クレジットカードを作るメリット

クレジットカード入会特典のポイントがゲットできる

利用額に応じてマイレージやポイントをもらうことができる

ショッピングプロテクトや海外旅行傷害保険などの保険が付帯する

カードを悪用された場合の賠償責任が免除される - クレジットカードを作るデメリット

お金の管理ができないと使いすぎになる恐れがある

オンラインショッピングでカード情報が漏洩する恐れがある

解約が面倒 - クレジットヒストリー:クレジットカードを使うことで記録される使用実績および支払履歴

- クレジットスコア:クレジットカードの審査に使われるスコア。年収を上げたりやクレジットヒストリーを積み重ねることで上がっていく。

- APR(Annual Percentage Rate):クレジットカード残高にかかる年間金利。もちろん高ければ高いほど負担する金利が高くなる。クレジットスコアが低ければ、APRよりも高い金利が適用されることもある

- Representative APR:クレジット会員の51%以上が適用されるAPR。Representative APR 75%と書いてあれば、APRが適用される会員が全体の75%いるという意味

- バランストランスファー:クレジット利用残高を他のクレジットカードに移すこと

賢くクレジットカードを使って、たくさんお得な買い物をしましょう♪

<広告>

筆者のぷーたはイギリス駐在員を始めとする海外で生活する方にWiseのアカウントを作成することをおすすめしています。

Wiseのアカウント登録は、下にあるボタンから簡単にできます。日本にいる時からWiseアカウントは作成できますので、いざという時の安心のために、海外へ行く前に作っておくことをおすすめしますが、すでに海外に到着していても、住所が定まっていればイギリスをはじめ多くの国でアカウント登録が可能です。

こちらのボタンからWiseに登録すると、通常発行手数料が1,200円かかるWiseデビットカード、または最大75,000円までの送金に使えるクーポンのどちらかが無料でもらえます。

↓Wiseのアカウント登録(無料)はこちらから↓

Wiseの詳細情報、利用するメリット・デメリット、海外駐在員の利用するシーンなどはこちらの記事でくわしく解説していますので、よろしければご覧ください。